为什么资金更偏爱银行ETF优选(517900)?

A股昨日止步五连涨,银行板块却依旧在连刷历史新高。数据显示,A股银行和H股银行双线布局的$银行ETF优选(SH517900)$,已经连续三个交易日刷新历史新高。

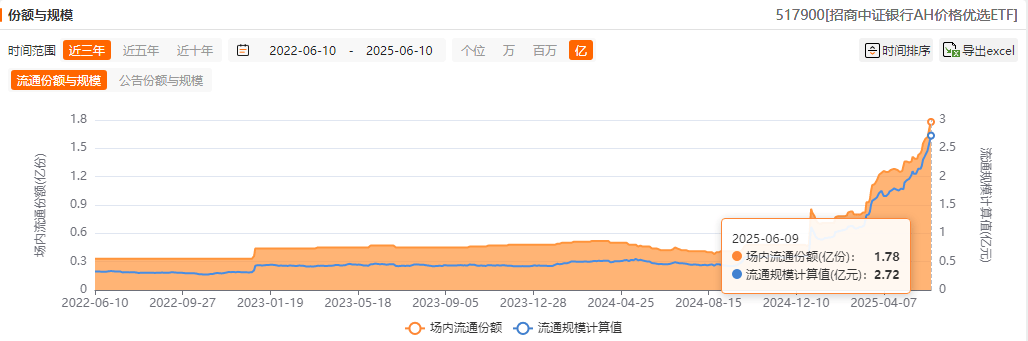

而且值得注意的是,截至6月9日,银行ETF优选(517900)年内规模增长了147%,位居同类第一,似乎更受资金的青睐。

为啥能如此坚挺?

一是最近A股行业轮动太快,哪怕这几天创新药这么猛,资金也没有一股脑的全进入。这种时候大家更倾向于稳定的银行类资产,从上面银行ETF优选(517900)规模连续新高就能看出来。

二是无风险利率持续走低,当前十年期国债收益率仅在1.66%左右,对比之下银行股的高股息优势就格外亮眼,这是大环境下带来的绝对优势。

像银行ETF优选(517900)标的指数银行AH指数,截至5月末股息率为6.51%,相对十年期国债收益率超额近3倍,对资金而言吸引力不言而喻。

尤其是险资,它们对银行股更是有种特别的偏爱。

今年以来,险资举牌已达15次,超过去年前9个月总量,其中8次都瞄准了银行股。邮储、农行、招行的H股甚至被两度举牌。

这种用钱投票的背后,是银行“高股息+低波动”特性与保险资金长期负债的天然契合。政策也在引导中长期资金入场,险资此时密集布局银行,等于为板块注入了“压舱石”。

而要说到为什么资金更偏爱这只银行ETF优选(517900)?那就不得不提及银行ETF优选(517900)跟踪的银行AH指数的选股策略了。

这个指数自带一套轮动机制,专门在A股和H股之间动态捕捉估值差。简单说就是每月系统化扫描两地价差,如果某银行A股相对H股溢价超5%,就自动切换去买更便宜的港股;反过来,若港股溢价了,就换回A股,有望获取超额回报。

从数据上看,这套策略的超额效果相当显著。去年初至今,银行AH指数跑赢中证银行指数近13%。如果时间拉更长,自2017年12月6日指数发布以来,银行AH全收益指数跑赢同期中证银行全收益指数超过23%。

所以相当于通过银行ETF优选(517900),既能搭上银行板块整体上涨的顺风车,又能靠AH股轮动策略多赚点超额收益,试问谁能不爱呢?

作者:ETF金铲子

免责声明:本网信息来自于互联网,目的在于传递更多信息,并不代表本网赞同其观点。其内容真实性、完整性不作任何保证或承诺。由用户投稿,经过编辑审核收录,不代表头部财经观点和立场。

证券投资市场有风险,投资需谨慎!请勿添加文章的手机号码、公众号等信息,谨防上当受骗!如若本网有任何内容侵犯您的权益,请及时联系我们。

相关文章

-

盲盒经济板块爆发,4位基金经理发生任职变动

2025-06-127阅读

-

华友钴业5月担保金额合计54.03亿元

2025-06-127阅读

-

诺普信736.38万股限制性股票将解禁

2025-06-127阅读

-

银之杰为子公司新增提1000万元担保

2025-06-127阅读

-

丽江股份:已向牦牛坪公司支付出资额1.76亿元

2025-06-127阅读

-

万润科技为子公司提供不超过5000万元担保

2025-06-127阅读

-

神州高铁为子公司新增提供4000万元担保

2025-06-127阅读

-

大华股份对外实际担保余额达91.06亿元

2025-06-127阅读

-

精测电子为子公司提供不超过1.44亿担保

2025-06-127阅读

-

欧普照明为苏州欧普提供不超过4,000万美元担保

2025-06-127阅读