创业第 10 年,郑勇终于带着极智嘉在港交所上市了,成为全球 AMR 仓储机器人第一股。

此次 IPO,极智嘉定价 16.8 港币 / 每股,募集资金净额 22.06 亿港币。总市值超 218 亿港币。与极智嘉同一天敲钟的还有 5 家,它们也赶上了港股 IPO 大年。今年上半年,港股迎来 44 只新股,募资超 1000 亿港币。

极智嘉香港公开发售超额认购 133.62 倍,国际配售获 30.17 倍认购,是今年港股最高倍数的国际配售 Top 3,更创下港股科技板块最高国际配售倍数纪录。主权财富基金、大量国际长线基金、科技专项基金以及对冲基金踊跃认购。极智嘉(02590.HK ) 开盘后股价冲高 0.95% 至 16.96 港元 / 股,市值达 220 港元。

本次 IPO 是迄今为止规模最大的机器人企业 H 股 IPO,也是今年以来香港市场规模最大的非 "A+H" 科技企业 IPO。

2014 年,对郑勇来说是重要的转折年。当时,他还在新天域资本担任高级投资经理。在一次亚马逊仓库物流项目考察中,郑勇被正全面推广的机器人震撼。考察完他便开始在中国寻找类似创业团队,但最终没找到。

于是在 2015 年,郑勇亲自下场创业物流机器人。促使郑勇创业的原因与其经历密切相关:他从清华大学毕业后,曾在机器人 " 四大家族 " 之一的 ABB 工作 5 年,之后在 Compagnie de Saint-Gobain S.A. 的一家子公司担任工厂经理 3 年。这些经历也让他相信 " 物流应该是最先被替代、被革命的部分。"

也是在这一年,被亚马逊收购的 Kiva 更名为 Amazon Robotics ( 亚马逊机器人 ) ,并开始用于自家仓库。如今,亚马逊仓库机器人数量已接近人类员工规模,目前拥有超过 100 万台机器人大军在其配送中心穿梭。

除了八年行业认知和 2 年投资经历,郑勇还需要一个 CTO。他找来的是原清华计算机老师李洪波,李洪波在机器人领域拥有超过 15 年的专业经验,以及 130 多项授权专利(包括 50 多项国际发明专利)。李洪波目前仍是 CTO 兼副总裁,持股 25.71%,为第二大股东。

据郑勇透露,创业初期只有他和李洪波两人,办公室设在清华计算机系 FIT 楼的地下室。

随后慢慢引入了另外两位创始人——刘凯、陈曦,刘凯也出自清华计算机系,曾是北京控制工程研究所工程師;陈曦曾在瑞斯康达任职,擅长高速光纤通信和无线通信领域。值得一提的是,刘凯、陈曦分别持股 18.08%。

如今 10 年过去,四个创始人还未分散,稳定性强的背后是股权清晰。也看得出,郑勇(持股 38.14%)是一个愿意分利益的创始人。

创始团队合照(图源 / 企业)

01 极智嘉成长史

极智嘉的第一笔投资来自心怡科技的 1000 万元人民币,随后来自火山石和高榕创投,其中火山石投资 2125 万元、高榕创投投资 2125 万元,合计 4250 万元,对应投后估值 2.1 亿元。拿到融资后,投资人給极智嘉的第一个目标是,要在当年双 11 发布产品(货到人)。但只剩不到三个月时间,还只有一台机器,最后靠 20 人团队没日没夜研发才完成。

有了第一个天猫超市样本,极智嘉得以在创业第二年(即 2016 年)进入多家电商平台,并开始验证 AMR 解决方案的商业化。注:AMR 指自主移动机器人,即利用先进的传感器和算法设计的、可在无人工干预的环境中导航的机器人;AMR 通常用于物流和仓库,执行物料搬运和库存管理等任务。

创业第三年,即 2017 年,极智嘉迎来爆发期。首先是成功出海日本,交付了第一个海外项目,成为中国最早出海的 AMR 公司;其次,极智嘉在这一年完成了四笔融资。此时,极智嘉的估值 6-7 亿元人民币。

2019 年,极智嘉开始进军德国和美国,并成立业务团队。极智嘉也在这一年完成 C1 轮融资,融资金额 1.16 亿美金,估值较前一年翻倍至 5.6 亿美金。全球化布局,第一次给了极智嘉更高的想象力,也让他们看到了自己在国际市场的竞争力。

郑勇曾在采访中说," 我们进入每一个市场,不是看能不能打得赢,只是看要花多长时间能成为当地市场的 No.1。很多人说,中国的产品性价比好,便宜。但是我们有信心说,我们的产品和技术,比发达国家的竞争对手,做得更好。"

全球业务的快速扩张,让极智嘉的发展势如破竹。2020 年,极智嘉继续完成了 5900 万美金的 C2 轮融资和 1.2 亿美金的 D 轮融资,估值继续暴涨至 9.7 亿美金,成为准独角兽。同年,极智嘉机器人销量破万台。疫情期间,全球化公司迎来重要发展机遇。所以极智嘉第二个万台机器人只用了一年时间,即 2020-2021 年。极智嘉也乘胜完成了 D+ 轮融资,合计 2.25 亿元人民币 +1000 万美金。估值再度上涨至 80 亿元人民币,对应 12.4 亿美金。这是在 2021 年的 3 月。

到了同年年底,极智嘉估值翻倍了,升至 150 亿元。融资完成 E1 轮,合计 11.95 亿元 +4500 万美金。值得一提的是,极智嘉把 2023 年的融资也归到此轮。从此之后,极智嘉再无融资动作,直到这次 IPO 融资。

目前,极智嘉股东包括华平投资、CPE 源峰、Granite Asia、云晖资本、粤港澳大湾区科技创新产业投资基金、D1 Capital、祥峰中国、蚂蚁集团、火山石投资、鸿为资本、高榕创投、赛领资本、中国互联网投资基金、摩根士丹利、B Capital、合肥国资、高信资本、清悦资本、伊利、海尔、农银资本、英特尔、中金资本、香港科技园公司等数十家知名机构及产业方的投资。其中,华平投资于 2017 年 7 月就入股了极智嘉,持股比例高达 11.86%;Granite Asia 持股 6.19%;蚂蚁集团旗下 Ant 合计持股为 4.93%;粤港澳大湾区科技创新产业投资基金合计持股 4.60%。

从产品到商业化,再到出海日本、欧美,极智嘉的发展和融资节奏非常流畅。这离不开创始人的背景、也离不开投资人对全球化机器人的期待想象。

一家企业的融资历程和估值体现了资本视角的稀缺性确认。机器人产业的稀缺性核心在于商业化的确定性。不同于众多机器人企业仍在商业化探索期、甚至更早尚在故事期,极智嘉已完成了全球大规模落地、收入规模领先和经营质量的连年提升,正是这种商业化能力的确定性,让极智嘉的融资节奏非常顺畅,也反映了投资者对其成行业龙头的预期及赛道长期价值认可。

02 极智嘉财务数据和 AMR 这门生意

极智嘉招股书显示,按 2024 年收入计算,其已成为全球最大的仓储履约 AMR 解决方案提供商,市场占有率达 9%,并连续 6 年位居第一;但在全球仓储自动化整体解决方案市场,其份额仅为 1%。

极智嘉目前已服务 800 家终端客户,包括 63 家世界 500 强。客户分布在全球 40 多个国家和地区,极智嘉为了本地化服务,在全球设立超过 48 个服务站点、13 个备件中心,具备 7×24 小时快速响应能力。例如,其为中国香港电商物流引领者 Stork Up 在 12 天内成功部署 AMR 智能仓,助力其快速实现仓库数智化升级,及时应对大促业务洪峰。

截至 2024 年 12 月 31 日,极智嘉目前交货量约 5.6 万台,70% 以上总收入来自海外。主要集中在电子商务、快销品、第三方物流。也因为这种高效交付的本地化运营体系,最终转化为更强的客户黏性与复购动能。2024 年极智嘉整体客户复购率高达约 74.6%,2024 年关键客户复购率高达 84.3%,远超行业平均水平。

当然,客户的持续复购亦充分印证,极智嘉产品正逐步成为全球供应链体系中的核心基础设施。例如,美国服饰巨头 S&S Activewear 三年内五次复购,完成五座物流中心的智能化升级;美国 3PL 巨擘 UPS 则先后在美国东西部两个仓库中成功部署超千台 AMR,以应对旺季高峰。

对于仓储物流机器人行业来说,在手订单量是企业实力的重要衡量标准。2022 年,极智嘉在手订单 19.96 亿元;2023 年同比增长 35% 至 26.94 亿元;2024 年同比增长 16.56% 至 31.4 亿元。

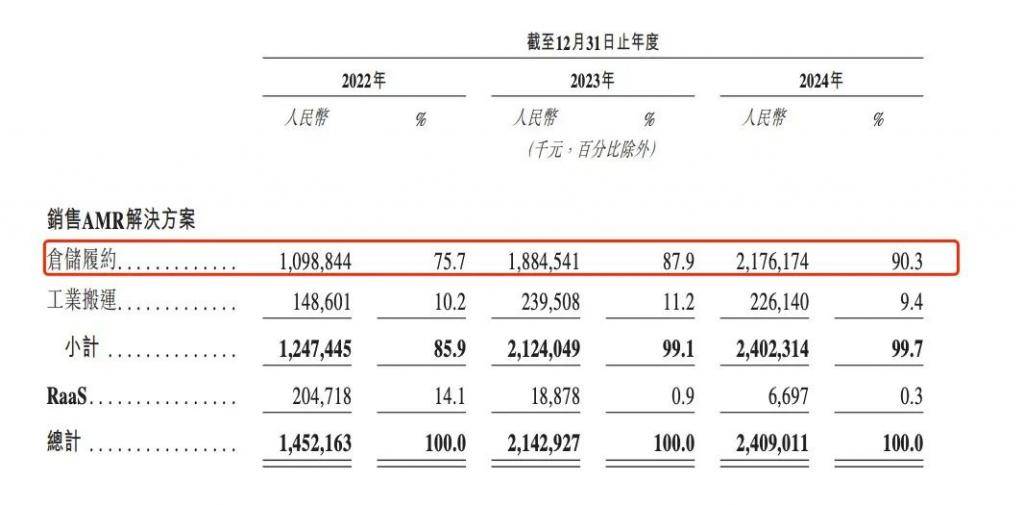

对应收入方面,2022 年为 14.52 亿元;2023 年为 21.43 亿元;2024 年为 24.09 亿元。极智嘉 2021 至 2024 年,营收复合增长率达 45%,远高于行业增长。

净利润方面,2022 年净亏损 15.67 亿元,2023 年亏损收窄至 11.27 亿元,2024 年进一步大幅收窄至 8.32 亿元;经调整净亏损分别为 8.21 亿元、4.58 亿元、0.92 亿元,2024 年经调整净亏损率低至 3.8%。极智嘉亏损率已连续四年大幅收窄,开始进入盈利拐点,或即将实现扭亏为盈。

几年前,郑勇曾做出两个判断:其一是当年度出货量超过 5 万台时,不仅意味着成本空间的下降,也意味着行业对解决方案的认可度迎来巨大变化;其二是如果 10 个项目中只有一个使用机器人,或许看不出明显趋势。但一旦有 3 个项目开始用机器人,那整个市场的拐点就到来了。

目前来看,郑勇所说的拐点越来越清晰,也越来越近。此外,极智嘉凭借 24 亿元年收入,一跃成为迄今港股 To B 机器人领域中收入规模最大的企业。

(图源 / 招股书)

从海外市场来看,极智嘉 2024 年在亚太地区与美国的收入占比基本均衡:亚太占比 28.1%,对应收入 6.76 亿元;美国占比 26.1%,对应收入 6.29 亿元。欧洲、中东、非洲一共占比 17.9%,对应收入 4.32 亿元。

(图源 / 招股书)

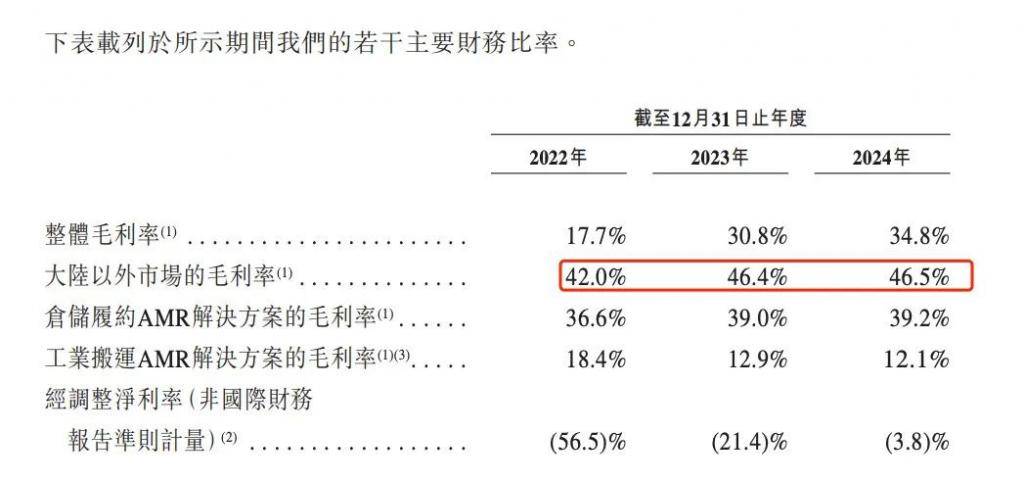

毛利率方面,极智嘉海外业务毛利率超过 46%,其中仓储履约 AMR 解决方案毛利率超 39%;但工业搬运 AMR 解决方案毛利率降幅较大,从 18.4% 下滑至 12.1%。对此,极智嘉解释称,工业物流领域竞争激烈,以及对大客户定价能力较弱,尤其是锂电池、新能源行业。

招股书中,极智嘉提到的 AMR 市场四大参与者指向了海康机器人、法国企业 Exotec 和美国公司 Locus Robotics,其中海康机器人对极智嘉影响更大。海康机器人在国内工业物流场景的实力,有目共睹。极智嘉则在仓储履约场景和全球化布局方面占据引领地位。

全球仓储履约 AMR 解决方案的需求占到了 AMR 解决方案的 60%,以及市场规模从 2020 年的 79 亿元增至 2024 年的 243 亿元,复合年增长率为 32.4%。预计到 2029 年,将达到千亿规模。

03 机器人商业化:" 死亡谷 " 里的稀缺成功

包括机器人、人工智能在内的硬科技企业创业,从实验室原型到大规模商业落地,是一条公认的 " 死亡谷 "。

商业化之难,核心在于需要同时跨越 " 技术可行 "、" 产品可靠 "、" 成本可控 "、" 市场买单 " 四重关卡,任何一环的短板都可能导致失败。高昂的研发与制造成本,让许多明星机器人公司倒在量产或盈利前夕,或者仍在遥望商业化成功的大门。

波士顿动力十年三易其主,谷歌、软银累计注资超 5 亿美元,仅实现年销 300 台量级。直至转型物流机器人 Stretch 方现转机,但成本问题依旧制约其大规模普及。

放眼中国机器人硬科技行业里,如今已同时实现大体量、全球领先且商业化成功的公司屈指可数,大疆、石头科技是公认的标杆。但在 To B 机器人赛道,这种标杆非常稀缺。

无论是仓储机器人赛道的海康机器人、海柔创新,还是港股机器人板块的地平线、优必选、越疆、云迹科技、仙工智能等企业,抑或是近期火爆的具身智能和人形机器人赛道——无一例外地,都在奋力翻越规模化和商业化这两座大山。

可喜的是,极智嘉让我们看到了 To B 类机器人实现商业化成功的希望。公司将 AMR 技术转化为年营收超 24 亿人民币 ( 2024 年), 营收规模登顶港股机器人板块以及全球仓储履约 AMR 市场。经营质量方面,已逼近盈利拐点。极智嘉代表了在高度复杂的 B 端市场,技术真正解决核心痛点、创造可量化商业价值的成功范式。

36氪

免责声明:本网信息来自于互联网,目的在于传递更多信息,并不代表本网赞同其观点。其内容真实性、完整性不作任何保证或承诺。由用户投稿,经过编辑审核收录,不代表头部财经观点和立场。

证券投资市场有风险,投资需谨慎!请勿添加文章的手机号码、公众号等信息,谨防上当受骗!如若本网有任何内容侵犯您的权益,请及时联系我们。

相关文章

-

嫦娥六号月球样品最新研究成果发布 为人类首次揭开月背演化史

2025-07-107阅读

-

嫦娥六号月壤研究成果上新!

2025-07-107阅读

-

天舟八号货运飞船已受控再入大气层

2025-07-107阅读

-

每小时22万公里!星际不速之客闯入太阳系,系迄今为止第3颗

2025-07-107阅读

-

神十九航天员太空归来后首次公开亮相 分享183天“太空出差”经历与感悟

2025-07-107阅读

-

神舟十九号航天员乘组太空归来后首次公开亮相

2025-07-107阅读

-

7月9日将成有史以来最短一天

2025-07-107阅读

-

追火箭看排球听摇滚 文昌邀请各地游客前往“留一夏”

2025-07-107阅读

-

2025卫星互联网行业薪酬揭秘:技术溢价明显,核心岗位薪酬高涨

2025-07-107阅读

-

神十九乘组分享太空见闻:出舱恢复意外卡滞的载荷适配器

2025-07-107阅读